Кредит по налогу на заработанный доход - Earned income tax credit

Федеральный налоговый кредит на заработанный доход или же кредит заработанного дохода (EITC или же EIC) возвращается налоговый кредит для работающих людей и пар с низким и средним доходом, особенно с детьми. Размер пособия EITC зависит от дохода получателя и количества детей. Чтобы человек или пара могли претендовать на одного или нескольких лиц в качестве своего ребенка, должны быть выполнены такие требования, как родство, возраст и совместное проживание. В 2013 налоговом году работающие семьи, если у них есть дети, с годовым доходом от 37 870 до 51 567 долларов США (в зависимости от количества детей-иждивенцев) могут иметь право на получение федерального EITC. Бездетные работники с доходом ниже примерно 14340 долларов (19 680 долларов для супружеской пары) могут получать очень небольшое пособие EITC. Налоговые формы США 1040EZ, 1040A или 1040 можно использовать для получения EITC без соответствующих детей. Чтобы подать заявку на кредит с соответствующими критериями детей, необходимо использовать формы 1040A или 1040 с приложенным графиком EITC.[1]

EITC вводится медленно, имеет среднее плато и постепенно прекращается медленнее, чем было поэтапно. Поскольку зачетные единицы прекращаются на 21% (более одного подходящего ребенка) или 16% (один отвечающий требованиям ребенок), он всегда желательно иметь еще один доллар фактической заработной платы или заработной платы, учитывая только EITC. (Инвестиционный доход, однако, обрабатывается гораздо менее изящно, поскольку еще один доллар дохода может привести к внезапной 100% потере всего кредита.) Если EITC объединяется с несколькими другими проверенный на нуждаемость такие программы как Медикейд или же Временная помощь нуждающимся семьям, возможно, что предельная ставка налога приближается или превышает 100% в редких случаях в зависимости от государства проживания; и наоборот, при определенных обстоятельствах чистая прибыль может расти быстрее, чем рост заработной платы, потому что EITC постепенно вводится.[2]

В 2020 налоговом году максимальное пособие EITC для одного человека или пары, подающих заявление без детей, отвечающих требованиям, составляет 538 долларов. Максимальный EITC с одним подходящим ребенком составляет 3 584 доллара США; с двумя детьми - 5 920 долларов; а с тремя или более подходящими детьми - 6 660 долларов.[3][4] Эти суммы ежегодно индексируются с учетом инфляции.

Льгота по налогу на заработанный доход является частью политических дебатов в Соединенных Штатах по поводу того, является ли повышение минимальной заработной платы или увеличение EITC лучшей идеей.[5][6][7] При случайном опросе 568 членов Американская экономическая ассоциация в 2011 году примерно 60% экономистов согласились (31,7%) или согласились с оговорками (30,8%), что программа кредитования по налогу на заработанный доход должна быть расширена.[8]

Обзор

В 1969 г. Ричард Никсон предложил План помощи семье, который включал гарантированный минимальный доход в виде отрицательный подоходный налог. Палата представителей приняла этот план, а Сенат - нет. Во время своей президентской кампании 1972 г. Джордж Макговерн предложил демогрант 1000 долларов на каждого американца. Критики в то время жаловались на то, что люди не должны работать, чтобы зарабатывать себе на жизнь, и считали, что в программе слишком мало стигмы; в это время на Гавайях существовали установленные требования к месту жительства для получения государственной помощи, что, по мнению одного сенатора штата Гавайи, было необходимо, чтобы отпугнуть «паразитов в раю».[9]

Предложено Рассел Лонг и принятый в 1975 году, EITC предоставляет льготы работающим получателям с заработанным доходом, но не неработающим получателям. Первоначально скромный EITC был расширен налоговым законодательством в ряде случаев, включая широко разрекламированные Закон о налоговой реформе 1986 года, и был дополнительно расширен в 1990, 1993, 2001 и 2009 годах, независимо от того, повысил ли закон в целом налоги (1990, 1993), снизил налоги (2001) или отменил другие вычеты и кредиты (1986).[10] В 1993 году президент Клинтон утроил EITC.[11] Сегодня EITC - один из крупнейших инструментов борьбы с бедностью в Соединенных Штатах.[12] Кроме того, EITC в основном используется для «продвижения и поддержки работы».[11] Большинство показателей дохода, включая уровень бедности, не учитывают кредит.[13]

Соответствующий ребенок может быть дочерью, сыном, пасынком или любым последующим потомком (например, внуком, правнуком и т. Д.) Или братом, сестрой, сводной сестрой, сводным братом, сводным братом, сводной сестрой или любым последующим потомком ( например, племянница, племянник, внучатый племянник, пра-пра-племянница и т. д.). Соответствующий требованиям ребенок также может находиться в процессе усыновления, если он или она были размещены на законных основаниях. Приемные дети также учитываются при условии, что ребенок официально размещен или является членом расширенной семьи. Младший родитель-одиночка не может претендовать на EITC, если он или она также может претендовать на права ребенка своего родителя или другого старшего родственника, что может случиться в некоторых ситуациях в расширенной семье. Это ограничение не распространяется на супружескую пару, претендующую на EITC с ребенком, даже если один или оба супруга моложе 19 лет.

Лицо, требующее EITC, должно быть старше своего ребенка, отвечающего критериям, за исключением случаев, когда «ребенок» классифицируется как «постоянно и полностью нетрудоспособный» в течение налогового года (врач утверждает, что один год или более). Соответствующий «ребенок» может быть до 18 лет включительно. Соответствующий «ребенок», который учится на дневном отделении (один длинный семестр или эквивалент), может быть до 23 лет включительно. И лицо, классифицированное как «постоянно и постоянно». полная инвалидность »(один год или более) может быть любого возраста и считаться квалифицированным« ребенком »при соблюдении других требований. Родители заявляют права на своего ребенка (детей), если имеют на это право, если только они не отказываются от кредита в этом году расширенному члену семьи, у которого скорректированный валовой доход выше. Тест на поддержку EITC отсутствует. Есть шестимесячный плюс однодневный тест на совместное проживание.[3][14]

В 2009 году Закон о восстановлении и реинвестировании Америки EITC был временно расширен для двух конкретных групп: супружеские пары и семьи с тремя и более детьми; это расширение было продлено до декабря 2012 года HR 4853, Закон о налоговых льготах, продлении разрешения на страхование по безработице и создании рабочих мест 2010 г.. Начиная с сезонов подачи заявок 2010, 2011, 2012 и 2013 годов, EITC поддерживал этих налогоплательщиков:

- Увеличение пособий для больших семей путем создания новой категории или «третьего уровня» EITC для семей с тремя и более детьми. На этом уровне кредит предоставляется на уровне 45 процентов от дохода (по сравнению с 40 процентами), фактически увеличивая максимальный размер кредита для этих семей почти на 600 долларов.

- Увеличение облегчения штрафа за брак путем повышения порога дохода, при котором EITC начинает постепенно прекращаться для супружеских пар, до $ 5 000 сверх суммы для не состоящих в браке подателей, тем самым давая подателям MFJ более длительное плато. Комбинированный диапазон плато и поэтапного отказа для совместной подачи брака по-прежнему не вдвое больше, чем для одиночных подателей, и, таким образом, по-прежнему существует штраф за брак, чуть меньше, чем раньше.[4]

По состоянию на начало 2012 года государственные EITC ввели в действие 26 штатов: Колорадо, Коннектикут, Делавэр, район Колумбии, Иллинойс, Индиана, Айова, Канзас, Луизиана, Мэн, Мэриленд, Массачусетс, Мичиган, Миннесота, Небраска, Нью-Джерси, Нью-Мексико, Нью-Йорк, Северная Каролина, Огайо, Оклахома, Орегон, Род-Айленд, Вермонт, Вирджиния, и Висконсин.[15] Некоторые из этих государственных EIC подлежат возврату, а некоторые - нет. Кроме того, несколько небольших местных EITC были приняты в Сан-Франциско,[16] Нью-Йорк,[17] и Округ Монтгомери, Мэриленд.[18]

Заработанный доход

Трудовой доход определяется в США. Кодекс внутренних доходов как доход, полученный в результате личных усилий,[19] со следующими основными источниками:[14]

- Заработная плата, зарплата, чаевые, комиссионные и другие налогооблагаемые заработки сотрудников.

- Чистая прибыль от самозанятости.

- Валовой доход, полученный в качестве штатного сотрудника.[20]

- Выплаты по нетрудоспособности по плану нетрудоспособности частного работодателя, полученные до достижения минимального пенсионного возраста (62 года в 2011 году).[21]

- Необлагаемое боевое вознаграждение, полученное военнослужащим вооруженных сил США, которое он или она решает включить для целей расчета EIC. Это выборы по принципу «все или ничего». Для каждого налогового года военнослужащий должен выбрать включение либо всей боевой заработной платы, либо ее отсутствия.

Соответствующие дети

Человек или пара, претендующие на EITC с одним или несколькими соответствующими критериями детей, должны заполнить и приложить Schedule EITC к своим 1040 или 1040A. В этой форме запрашивается имя ребенка (детей), номер социального страхования, год рождения, был ли старший «ребенок» в возрасте от 19 до 23 лет классифицирован как учащийся в течение года (статус очного обучения в течение как минимум одного длительного семестра или эквивалентный период времени), классифицируется ли старший «ребенок» как нетрудоспособный в течение года (врач указывает один год или более), родство ребенка с истцом и количество месяцев, в течение которых ребенок прожил с истцом в Соединенных Штатах.[22]

Чтобы заявить о человеке как о соответствующем ребенке, необходимо выполнить следующие требования в отношении родства, возраста и совместного проживания.[14][22][23]

Отношение

В случае совместной подачи документов супружеской парой, если один из супругов связан с ребенком одним из нижеперечисленных отношений, оба супруга считаются связанными с ребенком.

Заявитель должен быть связан со своим правомочным ребенком кровным, браком или законом. Соответствующий ребенок может быть:[3]

- дочь, сын, пасынок или любой другой потомок (например, внук, правнук и т. д.),

- или брат, сестра, сводная сестра, сводный брат, сводный брат, сводная сестра или любой другой потомок (например, племянница, племянник, внучатый племянник, внучатая племянница и т. д.),

- или приемный ребенок, официально размещенный агентством, судом или правительством индейского племени. К уполномоченным агентствам по трудоустройству относятся освобожденные от налогов организации, лицензированные штатами, а также организации, уполномоченные правительствами индейских племен размещать детей коренных американцев.

- или усыновленный ребенок, в том числе ребенок, находящийся в процессе усыновления, при условии, что он или она были размещены на законных основаниях.

Ребенок может классифицироваться как соответствующий ребенок более чем одного взрослого члена семьи, по крайней мере, первоначально. Например, в расширенной семье и родитель, и дядя могут соответствовать первоначальным стандартам взаимоотношений, возраста и места жительства, чтобы претендовать на конкретного ребенка. В таком случае существует еще одно правило: если один из родителей или оба родителя, независимо от того, состоят ли они в браке или нет, могут претендовать на ребенка (место жительства и возраст), но решают отказаться от ребенка в пользу не родителя, такого как бабушка или дедушка или дядя или тетя, этот не родитель может требовать ребенка только в том случае, если у них более высокий скорректированный валовой доход (AGI), чем у любого из родителей, прожившего с ребенком не менее шести месяцев.

Это по-прежнему остается за родителями. При условии, что родитель проживает с ребенком не менее шести месяцев и одного дня, родитель всегда может потребовать своего ребенка для получения кредита на заработанный доход. В ситуации тай-брейка между двумя не состоящими в браке родителями тай-брейк достается тому из родителей, который прожил с ребенком дольше всех. В случае тай-брейка между двумя не-родителями, тай-брейк получает человек с более высоким AGI. А в разрешении конфликтов между родителем и не-родителем родитель побеждает по определению. Такие ситуации разрешения споров возникают только в том случае, если более одного члена семьи фактически подают налоговые декларации, в которых они заявляют об одном и том же ребенке. С другой стороны, если семья может согласиться в соответствии с приведенными выше и следующими правилами, они могут участвовать в ограниченном налоговом планировании в отношении того, какой член семьи требует ребенка.[14]

Возраст

Родитель-одиночка моложе 19 лет, проживающий в расширенной семье, потенциально может считаться квалифицированным «ребенком» более старшего родственника. И родитель-одиночка в возрасте до 24 лет, который также является студентом дневного отделения колледжа (один длинный семестр или эквивалент), проживающим в расширенной семье, также потенциально может претендовать. В таком случае младший родитель-одиночка не может претендовать на EIC. Это правило не применяется к супружеской паре, которая подает заявление на EIC с ребенком, даже если один или оба супруга моложе 19 лет (это правило также не применяется, если старший родственник не обязан подавать налоговую декларацию, и впоследствии либо не подает, либо подает только файлы для получения полного возмещения удержанных налогов.)

Как правило, один из братьев и сестер, заявляющий о другом как о своем ребенке, должен быть старше. В случае, если супружеская пара подает совместную декларацию, только один из супругов должен быть старше. Исключением из правила «должен быть старше» является случай, когда ребенок соответствует требованиям, который классифицируется как «постоянно и полностью нетрудоспособный» (врач утверждает, что один год или более). Такой «ребенок» может быть любого возраста, и возрастные требования считаются автоматически выполненными (конечно, требования в отношении родства и общего проживания должны соблюдаться).

Стандартное правило заключается в том, что квалифицируемый «ребенок» должен быть моложе 19 лет на конец налогового года. То есть 31 декабря младшему человеку может быть 18 лет и 364 дня, и возрастное требование соблюдено.

Этот возрастной предел продлен для квалифицированного «ребенка», который также учится на дневном отделении в течение некоторой части пяти календарных месяцев. Этому молодому человеку просто необходимо быть моложе 24 лет на конец налогового года, чтобы соблюдался возрастной ценз (требования в отношении родства и проживания должны соблюдаться). То есть молодой взрослый, который работает полный рабочий день по крайней мере в течение части пяти разных месяцев, может быть 23 года и 364 дня 31 декабря и соответствовать возрастным требованиям, чтобы быть чьим-то другим квалифицируемым «ребенком». Стандартный осенний семестр в университете, в котором занятия начинаются в конце августа и продолжаются до сентября, октября, ноября и начала декабря, считается частью пяти календарных месяцев. И аналогичный вывод относится к стандартному весеннему семестру. Однако пять месяцев не обязательно должны быть последовательными и могут быть получены с любой комбинацией более коротких периодов. Студент дневной формы обучения - это студент, зачисленный на то количество часов или курсов, которые школа считает дневным обучением. Учащиеся старших классов, которые работают в кооперативе или учатся в программе профессиональной средней школы, классифицируются как учащиеся дневной формы обучения. Школы включают технические, торговые и механические школы.

Человек, который классифицируется как «постоянно и полностью инвалид» (врач утверждает, что один год или более) может быть любого возраста, и возрастное требование выполняется автоматически.[3] Более полно определение «навсегда и полностью нетрудоспособно» состоит в том, что человек имеет умственную или физическую инвалидность, не может заниматься существенной приносящей доход деятельностью, и врач установил, что состояние продолжалось или ожидается, что оно продлится один год или более ( или что это может привести к смерти).[14]

Заявитель должен проживать со своим подходящим ребенком (детьми) в пятидесяти штатах и / или округе Колумбия США более половины налогового года (согласно инструкциям шесть месяцев и один день указаны как 7 месяцев в Приложении EIC). . Военнослужащие США, находящиеся за пределами США на продолжительной военной службе, считаются проживающими в США для целей EIC. Продленная действительная служба означает, что человек призван на службу на неопределенный срок или на период более 90 дней (который по-прежнему считается продленным активным, даже если период в конечном итоге составляет менее 90 дней).

Временные прогулы заявителя или ребенка из-за учебы, пребывания в больнице, командировок, каникул, более коротких сроков военной службы, тюрьмы или содержания под стражей игнорируются и вместо этого учитываются как время, проведенное дома.[3] «Временный», возможно, неизбежно расплывчатый и обычно зависит от того, ожидается ли возвращение истца и / или ребенка, и IRS не дает никаких существенных указаний, кроме этого. Если ребенок родился или умер в этом году и дом истца был домом ребенка или потенциальным домом в течение всего времени, пока ребенок был жив в течение года, это считается проживанием с истцом, и согласно инструкциям, 12 месяцев считаются внесен в расписание EIC.

В отличие от правил подачи заявления на иждивенцев, не существует правила, согласно которому соответствующий ребенок не поддерживает себя. Ребенок, который поддерживает себя, все еще может считаться подходящим ребенком для целей EIC. Есть исключение для старших женатых «детей». Если ребенок, отвечающий другим критериям, состоит в браке, заявитель должен иметь возможность претендовать на этого ребенка как на иждивенца (и супружеская пара должна иметь достаточно низкий доход, чтобы от них не требовалось подавать декларацию, и они либо не подают, либо подают только с целью требования возврата удержанных налогов).[14][22][24]

Другие требования

Инвестиционный доход не может превышать 3500 долларов за 2018 налоговый год.[25]

Истец должен быть гражданином США или иностранцем-резидентом. В случае совместной регистрации в браке, когда один из супругов состоит, а другой нет, пара может принять решение рассматривать супруга-нерезидента как резидента и иметь весь свой мировой доход, облагаемый налогом в США, и тогда они будут иметь право на EITC.

Лица, подающие документы как с соответствующими критериями, так и без них, должны проживать в 50 штатах и / или округе Колумбия США более половины налогового года (шесть месяцев и один день). Пуэрто-Рико, Американское Самоа, Северные Марианские острова и другие территории США в этом отношении не учитываются. Однако считается, что лицо, находящееся на продолжительной военной службе, выполнило это требование в течение срока службы.[нужна цитата ].

Лица, подающие документы, которые не претендуют на право ребенка, должны быть в возрасте от 25 до 64 лет включительно. Для супружеской пары без соответствующего критериям ребенка только один супруг должен быть в этом возрастном диапазоне. Для одинокого человека с соответствующим критериям ребенка нет никаких возрастных требований как таковых, кроме требования о том, что одинокий человек, не являющийся самим собой, может быть заявлен в качестве соответствующего критериям ребенка другого родственника (см. Раздел о возрасте выше). Супружеская пара, имеющая хотя бы одного ребенка, отвечающего требованиям, только иногда классифицируется как подлежащая требованию другим родственником, особенно если супружеская пара имеет доход и решает требовать EITC.

Все заявители и все дети должны иметь действующий номер социального страхования. Это включает в себя карточки социального обеспечения с надписью «Действительны только для работы с разрешением INS» или «Действительны для работы только с разрешения DHS».[14]

Холост, глава семьи, соответствующая требованиям вдова (вдова) и состоящий в браке подачу документов вместе являются одинаково действительными статусами подачи документов для EITC. Фактически, в зависимости от дохода обоих супругов, совместная подача заявки в браке может быть выгодной в некоторых обстоятельствах, потому что в 2009 году поэтапное прекращение использования MFJ для налогов начинается с 21 450 долларов, тогда как прекращение производства начинается с 16 450 долларов для других статусов подачи. Пара, состоящая в законном браке, может подать MFJ, даже если они прожили отдельно друг от друга в течение всего года и даже если у них нет общих доходов или расходов за год, если оба супруга согласны. Однако, если оба супруга не согласны или если есть другие обстоятельства, такие как домашнее насилие, супруг, который жил отдельно с детьми в течение последних шести месяцев года и который соответствует другим требованиям, может подать заявление в качестве главы семьи.[26][27] Или, если пара разделена, но все еще состоит в законном браке, они могут подумать о посещении бухгалтера в разное время и, возможно, даже подписать совместный отчет о разных визитах. Существует даже форма IRS, которую можно использовать для запроса прямого депозита на три отдельных счета.[28] Кроме того, если человек получит развод до 31 декабря, это будет иметь место, поскольку для целей налогообложения учитывается семейное положение в последний день года. Вдобавок, если человек будет "юридически отделен" согласно закону штата до 31 декабря, это также будет иметь место.[29] Единственный дисквалифицирующий статус регистрации для целей EIC - это отдельная регистрация брака.[3][14]

EIC постепенно прекращает свое существование в зависимости от того, насколько больше заработанный доход или скорректированный валовой доход.

Супружеская пара в 2018 году, чей общий доход составлял всего лишь 24 350 долларов, из которых ровно 3500 долларов приходился на инвестиционный доход, получит максимальный кредит на количество детей, соответствующих критериям (то есть 6431 доллар с 3 детьми). Но если бы эта пара вместо этого имела 3 501 доллар инвестиционного дохода, тогда - из-за правила, согласно которому для любого заявителя, будь то холост или женат, с детьми или без них, инвестиционный доход не может превышать 3500 долларов - они вместо этого получат нулевой EIC. Это потеря до 6431 доллара из-за одного дополнительного доллара инвестиционного дохода, и эта потеря почти вдвое превышает всю сумму инвестиционного дохода пары. Это крайний случай, но есть диапазоны доходов и ситуации, в которых увеличение инвестиционных долларов приведет к потере долларов после уплаты налогов. (Вместо 24 350 долларов поэтапный отказ для холостяка, главы семьи и соответствующей вдовы (вдовы) начинается с 18 700 долларов).[30]

В нормальных условиях EIC постепенно прекращается относительно медленно, на 16% или 21% в зависимости от количества детей.

Отказ от необдуманных или мошеннических претензий

Человеку или паре будет отказано в допуске к EIC в течение двух лет, если они подадут заявление о предоставлении EIC, не имея на это права, а IRS определит, что «ошибка возникла из-за неосторожного или преднамеренного игнорирования правил EIC». Человеку или паре будет отказано в допуске на десять лет, если они подадут мошеннический иск. Форма 8862 требуется после этого периода времени для восстановления. Однако эта форма не требуется, если EIC был сокращен исключительно из-за математической или технической ошибки.[31]

Примеры за 2012 год из IRS Pub. 596

У Синтии и Джерри Грей двое детей в возрасте 6 и 8 лет. В 2012 налоговом году один супруг заработал 10 000 долларов, а другой - 15 000 долларов, плюс пара получила 525 долларов в виде процентов со сберегательного счета. Поскольку они находятся в фазе прекращения использования, их EIC будет постепенно сокращаться в зависимости от величины заработанного дохода или скорректированного валового дохода. Таким образом, они найдут в таблице EIC 25 525 долларов для MFJ с двумя детьми, и эта сумма составляет 4557 долларов. Поскольку они претендуют на детей, Серые также должны будут приложить Schedule EIC к своей налоговой декларации, в которой будет запрашиваться имя каждого ребенка, имя ребенка, номер социального страхования, год рождения, отношения к паре и месяцы, прожитые с парой в Соединенных Штатах. Штаты в течение 2012 года. Если Серые используют 1040A, они внесут 4557 долларов в строку 38a. Если они воспользуются формой 1040, они введут 4557 долларов в строку 64a.[14]

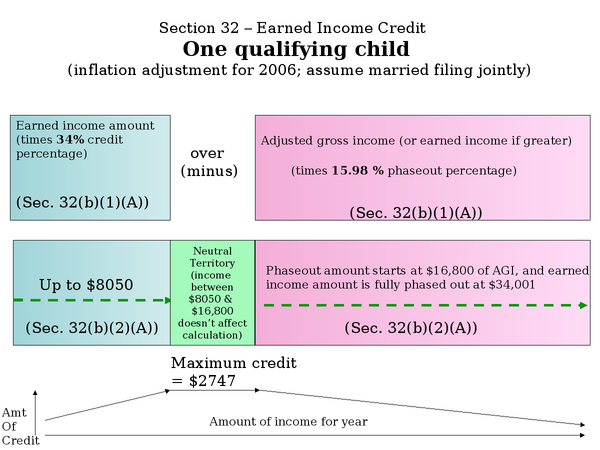

График, 2006 г.

Налоговая скидка на одного ребенка, отвечающего требованиям

- Налоговая скидка составляет 0,34 доллара США на каждый доллар заработанного дохода для дохода до 8050 долларов США.

- Для дохода от 8050 до 16 800 долларов налоговый кредит составляет 2747 долларов.

- Для дохода от 16 800 до 34 001 доллар налоговый кредит уменьшается на 0,1598 доллара на каждый доллар, заработанный свыше 16 800 долларов.

- Для дохода более 34 001 доллар налоговый вычет равен нулю.

Влияние

Социальные пособия

EITC стоимостью 56 миллиардов долларов в 2013 году является третьей по величине программой социального обеспечения в США после Медикейд (275 миллиардов долларов федеральных и 127 миллиардов государственных расходов) и продуктовых талонов (78 миллиардов долларов).[32] Почти 27 миллионов американских домохозяйств получили более 56 миллиардов долларов в виде платежей через EITC в 2010 году. Эти EITC доллары оказали значительное влияние на жизнь и сообщества самых низкооплачиваемых работающих людей в стране, в значительной степени погашая любые налоги на заработную плату, которые они могли заплатить. EITC - одна из самых эффективных программ социального обеспечения в Соединенных Штатах.[11] Бюро переписи населения, используя альтернативный расчет бедности, обнаружило, что в 2010 году EITC поднял 5,4 миллиона человек выше черты бедности.[33]

Стимулирующий эффект EITC и других политик увеличения потребления подвергся сомнению в более поздних и тщательных исследованиях. Хаскелл (2006) обнаружил, что уникальные модели расходов получателей единовременных налоговых кредитов и все более глобальная цепочка поставок потребительских товаров контрпродуктивна для получения высоких локализованных мультипликаторов. Он помещает эффект местного мультипликатора где-то в диапазоне от 1,07 до 1,15, что больше соответствует типичной экономической отдаче. Более низкий множитель объясняется тем, что получатели делают упор на «дорогостоящие» покупки товаров длительного пользования, которые обычно производятся в другом месте, а не на продукты и услуги местного производства, такие как сельскохозяйственные продукты или посещение ресторанов. Однако Haskell указывает на лучшую сторону: возможно, есть более важные преимущества от получателей, которые используют кредит для сбережений или инвестиций в дорогостоящие покупки, способствующие социальной мобильности, такие как автомобили, обучение в школе или медицинские услуги.[34][35]

Благодаря своей структуре EITC эффективен для адресной помощи семьям с низкими доходами в двух нижних квинтилях - 0–40% домохозяйств. Напротив, только 30% минимальная заработная плата работники живут в семьях, близких к федеральной черте бедности или ниже нее, поскольку большинство из них - подростки, молодые люди, студенты или супруги, которые дополняют свое обучение или семейный доход.[36][37] Противники минимальной заработной платы утверждают, что это менее эффективное средство помощи бедным, чем корректировка EITC.[38]

EITC следует графической схеме выгоды: подъем на холм, путешествие по плато, а затем спуск вниз по холму медленнее, чем подъем. Например, супружеская пара с двумя подходящими детьми и годовым доходом в семь тысяч долларов будет[когда? ] получите EITC в размере 2 810 долларов (поднимаясь в гору). За пятнадцать тысяч долларов эта пара получит EITC в размере 5036 долларов (плато). И за двадцать пять и тридцать пять тысяч долларов эта же пара с двумя детьми получит EITC в размере 4285 и 2179 долларов соответственно.[3]

Одинокий человек (например, родитель-одиночка, тетя, дядя, бабушка или дедушка, старший брат и т. Д.) Поднимается по холму по той же ставке и получит одинаковый максимальный EITC для двух соответствующих критериям детей в размере 5036 долларов на плато. Но у одного человека плато короче. Таким образом, одинокий человек с двумя подходящими детьми и доходом в двадцать пять и тридцать пять тысяч получит EITC в размере 3230 долларов и 1124 доллара соответственно (при спуске с холма).[3]

EITC постепенно сокращается на 16% с одним подходящим ребенком и на 21% с двумя детьми и тремя или более детьми. Таким образом, всегда предпочтительно иметь дополнительные пятьдесят долларов фактического заработанного дохода (таблица для шагов EITC с приращением по пятьдесят долларов).[3]

Диапазон ГРАФИЧЕСКОГО плато для совместной подачи документов в браке продолжается на пять тысяч долларов дольше, чем плато для других статусов подачи, и, таким образом, MFJ может быть выгодным для некоторых диапазонов доходов. Не замужем, глава семьи и соответствующая вдова (вдова) имеют одинаковую силу и имеют право на подачу заявки на EITC. Единственный дисквалифицирующий статус - это подача заявления в браке отдельно. Тем не менее, пара может подавать документы совместно, даже если они прожили отдельно в течение всего года, если они состоят в законном браке и оба согласны.[3]

Влияние на здоровье

Систематический обзор влияния налоговых льгот по месту работы на результаты для здоровья взрослых, проведенный в 2013 году в рамках Кокрановского сотрудничества, не обнаружил доказательств влияния EITC на результаты для здоровья (за исключением смешанных данных в пользу сокращения курения табака) у взрослых. Тем не менее, исследование пришло к выводу, что необходимы дополнительные доказательства, чтобы с уверенностью установить влияние EITC на показатели здоровья.[39]

Работающие матери

Согласно исследованию 2020 года, введение EITC увеличило материнскую занятость на 6 процентов. EITC может объяснить, почему в Соединенных Штатах высокий уровень материнской занятости, несмотря на отсутствие субсидий по уходу за детьми или отпуск по уходу за ребенком.[40]

Расходы

Прямые затраты на EITC для федерального правительства США в 2012 году составили около 56 миллиардов долларов. По оценкам IRS, от 21% до 25% этой стоимости (от 11,6 до 13,6 миллиардов долларов) связано с платежами EITC, которые были неправильно выплачены получателям, которые не имели права на получение льгот EITC.[41] За 2013 налоговый год IRS выплатило фиктивные претензии на сумму 13,6 миллиарда долларов. В общей сложности IRS переплатило EITC на сумму 132,6 млрд долларов за последние десять лет.[42]

Прямые фискальные издержки EITC могут быть частично компенсированы двумя факторами: любыми новыми налогами (такими как налоги на заработную плату, уплачиваемые работодателями), создаваемыми новыми работниками, привлеченными EITC в рабочую силу; и налоги на дополнительные расходы семей, получающих налоговый кредит на заработанный доход.

Некоторые экономисты отметили, что EITC может вызвать сокращение право расходы, возникшие в результате того, что люди вырвались из бедности с помощью чека EITC. Однако, поскольку доход до налогообложения определяет право на получение большинства государственных и федеральных льгот, EITC редко меняет право налогоплательщика на получение государственной или федеральной помощи.

Невыполненные налоговые льготы

Миллионы американских семей, имеющих право на EITC, не получают его, в результате чего миллиарды долларов остаются невостребованными. По оценкам IRS, около 20 процентов правомочных налогоплательщиков не претендуют на получение налогового кредита на заработанный доход (EITC) в размере 7,3 миллиарда долларов каждый налоговый год.[43]

Многие некоммерческие организации в Соединенных Штатах, иногда в партнерстве с правительством и при некотором государственном финансировании, начали программы, направленные на расширение использования EITC путем повышения осведомленности о кредите и оказания помощи в заполнении соответствующих налоговых форм. Одним из примеров является приложение Claim it! кампания в Миннесоте, которая началась в 2006 году, чтобы помочь жителям Миннесоты получить EITC.[44]

Штат Калифорния требует, чтобы работодатели ежегодно уведомляли каждого сотрудника о EITC в письменной форме одновременно с распространением форм W-2.[45]

Подготовка к уплате налогов на витрине магазина, «RAC», сборы за подготовку и учетную запись, взыскание долгов третьих лиц

RAL (ссуды с ожиданием возврата) - это краткосрочные ссуды под обеспечение ожидаемого возврата налога, а RAC (проверки с ожиданием возврата) - это временные счета, специально предназначенные для ожидания получения возврата налогов, которые затем оплачиваются чеком или дебетовой картой из банка. меньше сборов. Комбинация кредитов на заработанный доход, RAL и RAC создала крупный рынок для индустрии подготовки налоговых деклараций. Исследование налогоплательщиков Кливленда, проведенное Брукингским институтом в 2002 году, показало, что 47 процентов подателей документов, требующих EIC, приобрели RAL, по сравнению с 10 процентами тех, кто не претендует на EIC. Отрасль подготовки налоговых деклараций ответила, что по крайней мере половина клиентов RAL, включенных в данные IRS, фактически получили вместо этого RAC.[46][47]

Эти финансовые продукты подвергались критике по разным причинам, включая завышенные цены на подготовку налогов, комиссионные сборы, процентные ставки по шкале RAL, а также практику взыскания долга третьими сторонами (раньше это называлось «перекрестным сбором», что намекало на практики, но компании, готовящие налоги, теперь, кажется, более расплывчато называют эту практику просто «предыдущим долгом»).[48][49] Такая практика имеет место, когда один банк-эмитент RAL или RAC собирает деньги в пользу другого. То есть такие кредиторы могут получить возврат налога за текущий год полностью или частично для целей взыскания долга третьей стороны, и неясно, насколько широки виды долгов, по которым собираются банки.[50] Это контрастирует с более ограниченными типами долгов, собираемыми IRS. Эта практика, когда один банк взыскивает задолженность за другой, не может быть должным образом раскрыта клиенту по налоговой отчетности; с другой стороны, некоторые клиенты могут не раскрывать свои обязательства, которые приводят к аресту их возмещения государством.[51] Как в RAL, так и в RAC, клиент предоставляет банку первоочередное право на возврат налога, и оба несут одинаковый риск взыскания сборов со стороны стороннего банка.

Рекламные фразы, такие как «Быстрый возврат», были сочтены обманчивыми и незаконными, поскольку эти финансовые продукты не ускоряют денежные переводы, кроме обычной автоматизации обработки налоговых деклараций, и не дают понять, что это заявки на получение кредита. Начиная с налогового сезона 2011 года, IRS объявило, что больше не будет предоставлять составителям и финансовым учреждениям «индикатор долга», который помогал банкам определять, были ли одобрены заявки RAL.[52][53] Начиная с налогового сезона 2013 года, крупные банки больше не предлагают RAL, а только RAC.[54][55]

Однако статья в марте 2013 г. CNN Деньги сообщают, что компании, готовящие налоговые сборы, предлагают набор финансовых продуктов, подобных RAL. В статье далее говорится, что «NCLC [Национальный центр защиты прав потребителей] также обнаружил, что некоторые сомнительные налоговые органы даже предлагают ссуды на возврат налогов, чтобы заманить налогоплательщиков в свои офисы, но не намерены ссужать им деньги».[56]

Смотрите также

- Налог на прирост капитала

- Гарантированный минимальный доход

- Отрицательный подоходный налог

- Кредит с ожиданием возврата

- Налогообложение в США

- Незаработанный доход

Рекомендации

- ^ Инструкции EITC IRS Налоговая служба, «Домашняя страница EITC - узнать, соответствуете ли вы критериям EITC, проще, чем когда-либо»

- ^ «Как предельные налоговые ставки влияют на семьи с разным уровнем бедности» (PDF). 20 декабря 2012 г.

- ^ а б c d е ж грамм час я j 1040 Инструкции 2010, правила для страниц 45–48 EITC, дополнительные рабочие листы на страницах 49–51 и сама таблица EITC на страницах 52–68. Единственное обязательное приложение - это Приложение EITC, если вы претендуете на одного или нескольких детей, соответствующих требованиям.

- ^ а б «Налоговые льготы для работающих семей, налоговые льготы на заработанный доход (EITC)». Получено 17 февраля 2012.

- ^ «Губернатор Кристи отвергает повышение минимальной заработной платы и предлагает альтернативу».

- ^ «Бизнес минимальной заработной платы». Нью-Йорк Таймс. 3 марта 2013 г.

- ^ «Институт политики занятости - минимальная заработная плата в размере 9 долларов, которая уже существует».

- ^ Фуллер, Дэн; Гейде-Стивенсон, Дорис (2014). «Консенсус среди экономистов - обновление». Журнал экономического образования. 45 (2): 131–146. Дои:10.1080/00220485.2014.889963. S2CID 143794347.

- ^ Гамильтон, Джонатан (04.01.2010). «Оптимальная налоговая теория: переход от отрицательного налога на прибыль к налоговой льготе на заработанный доход». Южный экономический журнал. 76 (4): 861–877. Дои:10.4284 / sej.2010.76.4.861.

- ^ Параметры налогового кредита на заработанный доход 1975–2010 гг., на Центр налоговой политики, Институт урбанистики и Институт Брукингса, 27 октября 2009 г. См. Сноску для увеличения расстояния проезда, но не суммы кредита, для совместного проживания в браке на период с 2002 по 2010 год. Например, в 2010 году плато для MFJ расширилось На 5000 долларов больше, чем соответствующее плато для холостяка, главы семьи, соответствующей требованиям вдовы (эр). Для всех статусов подачи заявок поэтапный отказ для EIC с одним ребенком составляет 16% (15,98%), а для двух детей и для трех или более детей - 21% (21,06%). Не замужем, глава семьи и соответствующая вдова (вдова) имеют одинаковую силу и одинаково выгодны для целей получения кредита на заработанный доход. Регистрация в браке Совместная работа иногда может быть более выгодной в зависимости от уровня дохода.

- ^ а б c Сайкс, Дженнифер; Криж, Катрин; Эдин, Кэтрин; Халперн-Микин, Сара (10.10.2014). «Достоинство и мечты». Американский социологический обзор. 80 (2): 243–267. Дои:10.1177/0003122414551552. ISSN 0003-1224.

- ^ «График благосостояния». Комитет домашних путей и средств. Получено 25 апреля 2016.

- ^ Бюро переписи населения США. "Доход".

- ^ а б c d е ж грамм час я IRS Публикация 596, Кредит заработанного дохода (EIC): для использования при подготовке отчетов за 2012 год..

- ^ «Налоговые льготы для работающих семей, государств с EITC». Получено 17 февраля 2012.

- ^ «Что такое кредит для работающих семей (WFC)?». www.workingfamiliescredit.org. Получено 2016-05-22.

- ^ Assistance, Управление по делам временных и нетрудоспособных штата Нью-Йорк. «Налоговые льготы на заработанный доход (EITC) | OTDA». otda.ny.gov. Получено 2016-05-22.

- ^ «Округ Монтгомери, Мэриленд 311 - Вам отвечает». www3.montgomerycountymd.gov. Получено 2016-05-22.

- ^ Что такое заработанный доход Страница IRS, определяющая заработанный доход.

- ^ Штатный сотрудник Определение IRS

- ^ Налоговая льгота по инвалидности и заработанный доход, страница последний раз проверялась 22 января 2013 г. "Такие пособия, как социальное страхование по инвалидности, SSI или пенсии по воинской инвалидности нет считается заработанным доходом и не может быть использован для получения налогового кредита на заработанный доход (EITC) ".

- ^ а б c IRS График EIC. Человек или пара, претендующие на ребенка (детей), должны приложить эту форму к своей налоговой декларации 1040 или 1040A.

- ^ "Кто является подходящим ребенком?". Получено 6 января 2017.

- ^ Помимо возможности заявить, что женатый ребенок является иждивенцем (или отказывается от зависимости от другого родителя), существует также совместный тест на возвращение, в котором женатый ребенок не может подавать совместную декларацию, если только он не предназначен исключительно для требования возврата . Например, если женатый ребенок подает совместную декларацию частично, чтобы потребовать Получение кредита за работу, нельзя требовать этого ребенка для целей EIC. См. Стр. 15 [стр. 17 в PDF] Паб. 596. Напомним, что квалифицируемый ребенок может быть до 18 лет включительно, до 23 лет включительно, если он учится на дневном отделении в течение одного длительного семестра или его эквивалента, или любого возраста, если он классифицирован как «постоянно и полностью инвалид» (врач утверждает, что один год или больше).

- ^ "Доходы EITC ограничены максимальной суммой кредита в следующем году | Налоговая служба".

- ^ Лицо, состоящее в законном браке, может подать заявление в качестве главы домохозяйства, если выполняются следующие условия: лицо проживало отдельно от своего супруга в течение последних шести месяцев года, это лицо индивидуально или совместно оплатило более половины затрат на содержание дом (или несколько домов) в течение года, дом (-а) были основным домом для ребенка более полугода, и человек может требовать ребенка как иждивенца (или может требовать, но отказывается от ребенка другому родителю). См. Страницы 15–16 в 1040 Инструкциях 2009 г. И снова, статус главы семьи не является требованием для EIC, это даже не особенно выгодно. Это всего лишь еще один вариант, который следует рассмотреть при определенных обстоятельствах.

- ^ Марк Моро, Клиника для налогоплательщиков с низким уровнем дохода, Юридические услуги Юго-Восточной Луизианы, Новый Орлеан, 23 марта 2005 г., презентация Президентской консультативной комиссии по федеральной налоговой реформе, Индекс / taxreformpanel / встреч см. Moreau.ppt и особенно. стр. 4 и 7. На стр. 7 Моро прямо заявляет, что домашнее насилие является основной причиной женской бедности.

- ^ Форма 8888 Распределение возмещения (включая покупки сберегательных облигаций) используется для запроса разделения возмещения на три отдельных счета. Однако эту форму нельзя использовать одновременно с Формой 8379 «Распределение пострадавших супругов». А также, если IRS уменьшает сумму возмещения, существуют сложные правила относительно того, на какой из банковских счетов будет отправлена оставшаяся сумма возмещения (см. Параграфы «Просроченный федеральный налог» и «Другие зачеты» на стр. 3). . Кроме того, возврат обычно не может быть разделен на ссуду и банковские продукты, предлагаемые компаниями по подготовке налогов.

- ^ Из Паб. 501 Исключения, стандартные удержания и информация о подаче «Вы разлучены на основании промежуточного (не окончательного) решения о разводе. Для целей подачи совместной декларации вы не считаются разведенными »(часть раздела« Считается состоящим в браке »на стр. 5). Из 1040 Инструкции 2009, «Вы были разлучены по закону в соответствии с законодательством вашего штата на основании декрета о разводе или раздельном содержании» (правило подачи документов в качестве холостяка на стр. 14). И очевидно, что IRS обычно подчиняется законам штата и не дает никаких дополнительных указаний, кроме этого.

- ^ «Публикация IRS 596 для использования при подготовке отчетов за 2018 год» (PDF).

- ^ 1040 Инструкции 2010, см. предупреждение на странице 45. См. также «Форму 8862, которая должна подавать» на странице 48.

- ^ Федеральные расходы в цифрах 2013 [1] доступ 22 ноября 2013 г.

- ^ «Государственные программы спасли миллионы людей от бедности в 2010 году - Центр по бюджетным и политическим приоритетам». 2011-09-13.

- ^ "Состояние налоговой скидки на заработанный доход в Нэшвилле" (PDF). Архивировано из оригинал (PDF) 29 декабря 2009 г.. Получено 24 марта, 2009.

- ^ Хаскелл, Джон (2006). «EITC способствует развитию местной экономики». Федеральный резервный банк Атланты. Архивировано из оригинал 20 октября 2012 г.. Получено 2 апреля 2013.

- ^ Тернер, Марк (17 января 2007 г.). «Рынок низкооплачиваемого труда».

- ^ «Характеристики работников с минимальной заработной платой: 2005 г.». Бюро статистики труда Министерства труда США. 2007-01-17.

- ^ "Стоимость прожиточного минимума'". Н. Грегори Мэнкью.

- ^ Пега Ф., Картер К., Блейкли Т., Лукас П.Дж. (6 августа 2013 г.). «Налоговые льготы по месту работы для семей и их влияние на состояние здоровья взрослых». Кокрановская база данных систематических обзоров (8): CD009963. Дои:10.1002 / 14651858.CD009963.pub2. PMID 23921458.

- ^ Бастиан, Джейкоб (2020). "Рост числа работающих матерей и налоговая льгота на заработанный доход 1975 г.". Американский экономический журнал: экономическая политика. 12 (3): 44–75. Дои:10.1257 / pol.20180039. ISSN 1945-7731.

- ^ «Налоговая служба не выполнила все требования Закона об устранении и взыскании ненадлежащих платежей за 2012 финансовый год».

- ^ http://www.washingtontimes.com, Вашингтон Таймс. «IRS тратит миллиарды на поддельные претензии по налоговому кредиту на заработанный доход».

- ^ «Налоговой службе следует рассмотреть возможность внесения изменений в форму 1040 с целью увеличения участия правомочных подателей налоговых деклараций в налоговом вычете на заработанный доход» (PDF). 2018-04-02.

- ^ "Заявить это!".

- ^ «Уведомление о налоговом кредите на заработанный доход». 2008-01-01.

- ^ НАЦИОНАЛЬНЫЙ АДВОКАТ НАЛОГООПЛАТЕЛЕЙ: ГОДОВОЙ ОТЧЕТ ДЛЯ КОНГРЕССА 2005 Г., ТОМ 1, 31 декабря 2005 г., стр. 166 (174 в файле PDF). См. Особенно сноску 17.

- ^ Подключение малообеспеченных работников Кливленда к налоговым льготам В архиве 2 ноября 2014 г. Wayback Machine [PDF-файл слайдов], Институт Брукингса, Программа городской политики, Алан Беруб, научный сотрудник, Форум Левин-Колледжа, 13 января 2005 г. См. Страницы 17 и 18. См. Также Использование налогового кредита на заработанный доход для стимулирования местной экономики В архиве 2 ноября 2014 г. Wayback Machine, Институт Брукингса, Алан Беруб.

- ^ Национальный адвокат по налогоплательщикам, Годовой отчет Конгрессу за 2005 год, Резюме, Наиболее серьезные проблемы, с которыми сталкиваются налогоплательщики, стр. I-3, пункт 8. Займы с ожидаемым возмещением: надзор за отраслью, методы перекрестного взыскания и альтернативы оплаты: «... Также неясно, полностью ли клиенты RAL понимают последствия положений о перекрестном взыскании в стандартизированном RAL. контракты ... "

- ^ RAL истощают миллионы возврата налогоплательщиков, Национальный центр защиты прав потребителей, опубликовано на сайте consumer-action.org 5 февраля 2007 г.

- ^ Отчет Национального адвоката по делам налогоплательщиков Конгрессу о целях за 2007 год, том II, Роль IRS в индустрии ссуд с ожиданием возмещения, стр. 10–12, 30 июня 2006 г. В этом отчете частично говорится: «. . Интересно также отметить, что федеральный закон запрещает банкам осуществлять свое право на зачет пособий по социальному обеспечению по невыплаченным кредитам получателям этого банка. Было бы разумно защитить средства EITC аналогичным образом. . »(Страница 11, последние три предложения). Однако во многих случаях клиенты, готовящие налоги, даже не информируются о практике перекрестного взыскания (см. Второй абзац «Практика зачета взыскания долга», стр. 10).

- ^ Генеральный прокурор Локьер подает иск против блока H&R за незаконный маркетинг и продажу дорогостоящих кредитов в качестве «мгновенного» возврата налогов, Государственная прокуратура штата Калифорния, пресс-релиз, 15 февраля 2006 г.

- ^ IRS прекратит выпуск информации о долге налогоплательщиков, ЭЙЛИН А.ДЖ. КОННЕЛЛИ (Associated Press), пятница, 6 августа 2010 г.

- ^ IRS удаляет индикатор долга для сезона подачи налоговых деклараций 2011 г. (Уведомление IRS для прессы), IR-2010-89, 5 августа 2010 г. Комиссар IRS Дуг Шульман сказал: «Ссуды с ожидаемым возмещением часто предназначены для налогоплательщиков с низкими доходами».

- ^ Займы с ожиданием возврата связаны с риском, Better Business Bureau, 26.02.2013. '. . Федеральная корпорация по страхованию вкладов вынудила все крупные национальные банки прекратить выдачу таких кредитов. Остерегайтесь сомнительных кредиторов, как в Интернете, так и за его пределами. . '

- ^ Предложения по возврату налогов включают дополнительные сборы, KGET [Калифорния], 7 февраля 2013 г. ». . «Они должны раскрывать информацию обо всех сборах, поэтому убедитесь, что вы внимательно прочитали все документы, которые вы подписываете, что дает им право на возмещение, потому что это именно то, что вы делаете», - сказала Хадсон [Кэти Хадсон, президент Консультации по потребительскому кредитованию]. . '

- ^ Новые ссуды на возмещение налогов имеют заоблачные комиссии и ставки, CNNMoney, Блейк Эллис, 6 марта 2013 г.

дальнейшее чтение

- Четти, Радж; Саез, Эммануэль (январь 2013 г.). «Преподавание Налогового кодекса: реакция доходов на эксперимент с получателями EITC». Американский экономический журнал: прикладная экономика. 5 (1): 1–31. CiteSeerX 10.1.1.231.1497. Дои:10.1257 / app.5.1.1. S2CID 9402981.

внешняя ссылка

Эта статья использование внешняя ссылка может не следовать политикам или рекомендациям Википедии. (Август 2015 г.) (Узнайте, как и когда удалить этот шаблон сообщения) |

Информация / инструменты налогоплательщика:

- IRS Помощник EITC, который может помочь определить, соответствует ли человек требованиям EITC

- IRS 1040 Инструкции 2010, Инструкции по зачету заработанного дохода на страницах 45–48, дополнительные рабочие листы 49–51, сама кредитная таблица 51–58. Требуется только приложение Schedule EIC, если заявитель претендует на ребенка, отвечающего требованиям.

- IRS График EIC. Человек или пара, претендующие на ребенка (детей), должны приложить эту форму к налоговой декларации 1040 или 1040A.

- IRS Публикация 596 - Кредит заработанного дохода, публикация, ориентированная на людей, которые потенциально могут претендовать на кредит.

Организации / кампании:

- Национальная информационная кампания EITC

- Национальная налоговая коалиция сообщества, организация, которая поддерживает EITC и пытается убедиться, что люди утверждают ее

- Бостонская кампания EITC

- Налоговые льготы для работающих семей

Фон:

- Раздел 13 («Налоговые положения, касающиеся выхода на пенсию, здоровья, бедности, занятости, инвалидности и других социальных вопросов») Комитет домашних путей и средств с Зеленая книга предоставляет историческую информацию, включая предыдущие параметры EITC. (Ссылка на эту версию - издание 2004 года. Примечание: она не публикуется ежегодно.)

Анализ политики:

- Отчет Бюджетного управления Конгресса для финансового комитета Сената о «Влияние увеличения федеральной минимальной заработной платы по сравнению с увеличением налогового кредита на заработанный доход» (9 января 2007 г.)

- Новые результаты исследования влияния налоговой льготы на заработанный доход, Центр по бюджетным и политическим приоритетам, 11 марта 1998 г.

- Налоговая скидка на заработанный доход (EITC): экономический анализ Исследовательская служба Конгресса

- Налоговая скидка на заработанный доход (EITC): процент от общей суммы налоговых деклараций и суммы кредита по штату Исследовательская служба Конгресса

- Налоговая скидка на заработанный доход в возрасте 30 лет: что мы знаем, Стив Холт, Институт Брукингса

- Скрытое государство всеобщего благосостояния: налоговые расходы и социальная политика в США, Кристофер Ховард, Princeton University Press, 1997. Г-н Ховард обсуждает вычет по ипотечным кредитам, пенсии работодателя, EITC и целевой налоговый кредит на рабочие места в качестве примеров налоговых расходов.